Wenn du dein Geld nicht in Aktien anlegst, weil du es "zu riskant" findest, und du gleichzeitig das Bargeld oder das Sparbuch "sicher" einschätzt, begehst du womöglich einen großen Fehler.

Die Quote der Menschen, die direkt oder indirekt (bspw. über Fonds) Aktien besitzen, liegt bei gerade einmal ca. 15%.

Das bedeutet: 85% der Menschen in Deutschland besitzen keine einzige Aktie.

Der Hauptgrund: "Aktien sind doch viel zu riskant!"

Ich bin da anderer Meinung. Meine These: Ein breit gestreutes, langfristiges Investment in Aktien ist nicht nur rentabler, sondern gleichzeitig sicherer als das Sparbuch oder das Tagesgeldkonto.

Warum? Ich beweise es dir.

More...

Ich möchte dir hier den entscheidenden Grund zeigen, der diese These untermauert. Wenn du noch mehr über die 4 anderen Risiken erfahren möchtest, kannst du dir im Podcast die Episode #3 "Die 5 großen Risiken wenn du keine Aktien besitzt" kostenlos anhören.

Das Risiko, das die meisten Menschen übersehen (und sie ihr ganzes Vermögen kosten kann)

Das Halten von Bargeld, das Sparbuch und das Tagesgeldkonto gelten als sicher. Nicht zuletzt durch die Einlagensicherung.

Außerdem gibt es keine Wertschwankungen. Die 100€, die du heute sparst, sind in einem Monat und in einem Jahr auch noch 100€.

Anders sieht es bei Aktien aus:

Du kannst auf eine Aktie setzen und dein gesamtes Geld verlieren (wobei dies mit simplen Mitteln zu vermeiden ist).

Wenn du heute 100€ in Aktien investierst, hast du keine Ahnung, wie viel es in einem Monat ist. Es können 70€, 100€ oder auch 130€ sein.

Sind Aktien also doch risikoreicher als Bargeld?

Aus der isolierten Sicht der Wertschwankungen schon. Jedoch ist diese Sicht sehr beschränkt und ignoriert andere, möglicherweise viel größere Risiken.

Eins davon: Das Inflationsrisiko.

Du kannst 100€ auf dein Sparbuch legen und hast nach einem Jahr immer noch 100€. Das große Problem: Diese 100€ haben nicht mehr die gleiche Kaufkraft wie am Anfang.

Denn: Das Preisniveau steigt im Durchschnitt. Das ganze nennen wir 'Inflation'.

Dabei wird ein möglichst repräsentativer Warenkorb zusammengestellt und berechnet, wie sich die Preise innerhalb eines Jahres entwickelt haben. Das Ergebnis: Die Inflationsrate.

Die Europäische Zentralbank hat das Ziel, die Inflationsrate "unter, aber nahe 2% zu halten".

Im langfristigen Durchschnitt lag die Inflationsrate bei 2 - 3% pro Jahr, mit einigen Ausreißern auf 8% oder sogar mehrere Tausend Prozent während der deutschen Hyperinflation nach dem 1. Weltkrieg.

Das bedeutet im Klartext: Der Warenkorb, der dich heute 100€ kostet, wird dich im Durchschnitt in einem Jahr 102 - 103€ kosten.

Die Konsequenz: Dein Geld verliert an Kaufkraft.

Der nominale Wert ist der gleiche (100€), der reale Wert, der die Kaufkraft repräsentiert, ist gesunken.

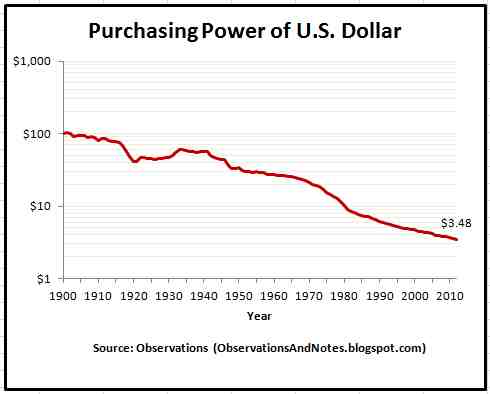

Die folgende Grafik zeigt, wie sich die Kaufkraft von 100 US-Dollar seit 1900 entwickelt hat:

Du siehst: Bargeld hat nahezu kontinuierlich an Kaufkraft verloren. Bei einem konstanten Preisniveau beträgt die heutige Kaufkraft im Vergleich zu 1900 nur noch ca. 3%.

Wenn wir diese Erkenntnisse in die Zukunft weiterdenken erhalten wir - in Abhängigkeit der Inflationsrate und Anlagehorizont - folgende Szenarien:

Wie viel sind 100 Dollar/Euro in N Jahren noch wert?

Wenn du dich heute dazu entscheidest, dein Geld nicht zu investieren, sondern es auf dem Sparbuch liegen zu lassen, ist vor allem eins sicher:

Du wirst nominal kein Geld verlieren, deine reale Kaufkraft wird aber enorm sinken.

Auch ein Tagesgeldkonto hilft da übrigens wenig: Der Finanzsender Bloomberg hat den Realzins (= Nominalzins - Inflationsrate) von 1968 bis 2016 in Deutschland untersucht.

Das Ergebnis: Im Durchschnitt haben Sparer 0,16% pro Jahr verloren.

Diese Situation ist kein Ergebnis der aktuellen Niedrigzinsphase. In den Phasen, in denen die Zinsen höher waren, war auch die Inflation mehrheitlich so hoch, dass sie den Großteil der Erträge zunichte gemacht hat.

Darum ist der Inflationsschutz womöglich wichtiger als je zuvor

Du solltest bis hierhin verstanden haben, dass jeder Euro, der auf deinem Girokonto oder Sparbuch liegt, an Wert verlieren wird.

Nun könntest du argumentieren: Na gut, aber was sind schon ein paar Prozent im Jahr...

Zum einen sind ein paar Prozent im Jahr auf lange Sicht durch den Zinseszinseffekt eine ganze Menge.

Darüber hinaus gibt es ein weiteres Phänomen, das wir sowohl aus der deutschen Vergangenheit, als auch aktuell bspw. aus Venezuela kennen:

Die Hyperinflation.

Eine Phase, in der die Inflation nicht nur 2 - 3% pro Jahr beträgt, sondern 100%, 1.000% oder auch 10.000%.

Ein Beispiel aus der deutschen Historie, das die Wirtschaftswoche nennt:

"Im Mai 1923 kostet in Berlin ein Kilo Brot 474 Mark. Zwei Monate später ist der Preis auf 2200 Mark gestiegen, Anfang Oktober sind es 14 Millionen. Noch einmal vier Wochen später kostet der Brotlaib 5,6 Milliarden Mark."

Übertragen auf die heutige Zeit bedeutet das:

Jemand, der 1.000.000€ hat, kann sich davon ein schickes Haus in guter Lage kaufen. Ein halbes Jahr später bekommt er für das gleiche Geld nur noch eine Scheibe Brot.

Er hat sein komplettes Vermögen verloren.

Dabei ist eine solche Hyperinflation kein Phänomen aus vergangenen Tagen:

Seit den 1990er Jahren konnten regelmäßig in einzelnen Ländern (u.a. Brasilien, Argentinien, Simbabwe, Russland) monatliche Inflationsraten von über 100% beobachtet werden.

Das aktuellste Beispiel ist Venezuela, wo die tägliche Inflationsrate bei 6% liegt.

Eine Hyperinflation ist ein reales Szenario. Es wird in erster Linie durch eine verfehlte oder aus dem Ruder gelaufene Geldpolitik ausgelöst.

Ist dein Vertrauen in die Zentralbanken der Welt so groß, dass du nicht glaubst, dass es irgendwann innerhalb der nächsten 50 Jahre zu einer solchen Hyperinflation kommen könnte - und seien es "nur" 20% Inflation im Jahr?

Auch wenn ich denke, dass die Herrschaften einen unfassbar schwierigen, undankbaren und oft unterschätzten Job machen, habe ich dieses Vertrauen nicht.

Vor allem vor dem Hintergrund der vergangen Politik historisch niedriger Zinsen und einem starken Erhöhen der Geldmenge ist das ein Risiko, was kaum ein Ökonom der Welt von der Hand weist.

Wie Aktien das Inflationsrisiko senken und deine Kaufkraft erhöhen

Wie schützt du dich also vor der (Hyper-)Inflation?

Der Grundsatz lautet: Wenn das Geld entwertet wird, musst du es aufwerten.

Das bedeutet: Eine positive Rendite damit erzielen, die die Inflationsrate ausgleicht oder sie übersteigt.

Aktien sind dazu eine hervorragende, wenn nicht sogar die beste Anlageklasse:

Aktien sind Unternehmensanteile. Unternehmen bestehen aus realen Werten wie Rohstoffen, Maschinen, Grundstücken, Immobilien, Produkten und vielem mehr.

Nicht zuletzt sind Unternehmen die zentralen Schaltstellen, die Preise erhöhen: Wenn sich ein Rohstoffpreis verdoppelt kann ein Unternehmen die Preise verdoppeln und dadurch die Gewinnmarge weitestgehend konstant halten.

Wie haben sich also Aktien im Vergleich zu anderen Anlageklassen (auch zum Bargeld) nach Abzug der Inflation entwickelt?

Quelle: Jeremy Siegel - "Stocks for the Long Run"

Die grüne Linie stellt die Kaufkraft von Aktien dar, also das, was üblicherweise als "riskant" bezeichnet wird.

Die rote Linie sind 10-jährige Staatsanleihen.

Und die blaue Linie ist die Kaufkraft des Bargelds (hier der US-Dollar), das gemeinhin als "sicher" bezeichnet wird.

Such dir aus, welche Linie für dich die "sicherste" ist.

Wenn du mich fragst: Bargeld sieht nach einer ziemlich teuren Sicherheit aus.

Und in meinen Augen der zentrale Grund, warum Aktien langfristig sicherer sind als Bargeld, das Sparbuch oder auch Tagesgeldkonten.

Klar ist: Eine einzelne Aktie liefert dir keinen Inflationsschutz, da sie zu vielen anderen Faktoren ausgesetzt ist. Eine breit gestreute Investition in die Aktienmärkte aber schon.

Dies findet jedoch nicht jährlich statt: Es gibt Faktoren, die die Aktienmärkte kurzfristig schwanken lassen.

Das ist auch der Grund, warum es kaum möglich ist, einen 1:1 Inflationsschutz mit Aktien zu erreichen (wie bpsw. diese Studie zeigt. Aber das ist auch gar nicht nötig.

Wichtig ist, dass Aktien auf lange Sicht mit der Inflationsrate im Wert steigen und es auch bei Hyperinflationen machen.

Auch dort gibt es keinen 1:1 Schutz, da es bei solchen Extremphasen selbstverständlich zu allgemeinen Unsicherheiten kommt, nichtsdestotrotz steigen Aktienkurse:

So stellen die Autoren bei Wikipedia im Bezug auf die bereits erwähnte Deutsche Hyperinflation fest:

"Der Aktienindex des Statistischen Reichsamtes stieg im Dezember 1923 im Monatsdurchschnitt auf einen Wert von 26,89 Billionen Punkte."

Nur zur Verdeutlichung: Vorher lag der Index, der einen Durchschnitt der Aktienkurse wiedergibt, bei Werten um 100 bis 1000 Punkte (siehe folgende Grafik).

Das bedeutet: Die Aktienkurse haben sich in der Phase der Hyperinflation vervielfacht und einen Großteil des Vermögens bewahrt.

Quelle: "Jashuah" - Own work by uploader, data from DigiZeitschriften, CC BY-SA 3.0, https://commons.wikimedia.org/w/index.php?curid=19660537

Der Satz, den ich früher nie geglaubt hätte

Ja, Aktien schwanken im Wert - und das werden sie auch weiterhin tun. Und ja, das ist ein Risiko. Dieses Risiko lässt sich aber durch diese 7 Wege minimieren.

Dazu kannst du das Inflationsrisiko drastisch reduzieren und darüber hinaus durch Chancen profitieren:

Unternehmen sind produktiv arbeitende Akteure und stellen die Wirtschaft dar. Sie treiben das Wirtschaftswachstum voran, steigen mit der Inflationsrate im Wert und erwirtschaften Gewinne, die sie zu einem beträchtlichen Teil ausschütten. Zusammen sind das die 3 Gründe, warum die Aktienmärkte langfristig steigen werden.

Und sie werden nicht nur steigen: Sie werden zu 99,9% mindestens in Höhe der Inflationsrate oder stärker steigen und deine Kaufkraft damit langfristig nicht nur erhalten, sondern sie sogar steigern.

Das macht Aktien zu hervorragenden Investitionen.

Nicht nur wegen der Rendite, sondern weil sie trotz höherer Wertschwankungen viel besser vor der Inflation schützen als die beliebteste Geldanlage der Deutschen: Das Sparbuch.

Deshalb kann ich ruhiger schlafen, wenn ein Großteil meines Geldes klug, breit gestreut und langfristig in Aktien investiert ist, statt auf dem Sparbuch oder dem Tagesgeldkonto zu liegen.

Und ich hätte vor vielen Jahren selbst nicht gedacht, dass ich das einmal sagen würde. 😉

Hi Jannes,

du hast das Thema auf den Punkt getroffen. Super 😀

Viele vergessen die Inflationsrate, denn sie wird oft verschwiegen. Ob es immer die 2 % sind, die man uns offiziell glaubhaft machen möchte sei mal dahingestellt. (Wenn man sich den Warenkorb ansieht ist das eine ziemlich komische Zusammenstellung, oder was sagst du?)

Trotzdem finde ich, ist das Sparbuch nicht komplett falsch. Die Menschen verwenden es nur nicht so wie es sein sollte. Für deine Rücklage würde ich immer ein Sparkonto (oder Tagesgeldkonto) verwenden. Denn Aktien, ETF’s und Immobilien sind super – um dein Geld zu sichern und zu vermehren. Aber: Wenn du mal schnell Geld brauchst sind sie etwas unflexibel. Bei Aktien braucht es 2 Werktage bis du an das Geld kommst. Daher würde ich immer eine Notreserve auf dem Sparkonto lassen.

Den Rest aber immer investieren. Sei es in Aktien, ETF’s oder Immobilien.

Beste Grüße

Björn

Hallo!

Suuuper Seite! Schnell und einfach auf den Punkt gebracht…

Ich hätte noch eine Frage zur Hyperinflation/Massencrash ect.

Angenommen die komplette Börse/Bargeld ect. bricht zusammen.

Man kann nichts mehr kaufen, bzw. das Brot kostet 5.000.000 €.

Wie würde ich da bezahlen können?

Meine Aktien wären gleich wie die Inflation gestiegen, aber wie bekomme ich das Geld dann raus um beim Bäcker zu bezahlen? Die Bank wird das Geld ja nicht auszahlen können und beim Bäcker um die Ecke kann ich keine Überweisung in der Höhe machen.

Klingt sehr pessimistisch und kompliziert, ich hoffe du weist was ich meine 😉

Wie würde sowas in der Realität funktionieren wenn wirklich alles zusammenbricht?

Hey,

Das ist natürlich ein Szenario, das immer unterschiedlich aussehen kann. Aber tatsächlich werden ja in Ländern, die Hyperinflationen erleben, auch höhere Überweisungen erlaubt oder Geldnoten gedruckt, auf denen dann ein Wert wie 5.000.000 in der jeweiligen Währung steht (siehe bspw. Simbabwe). In der Theorie verändert sich also nichts an den Zahlungen, außer, dass ein paar Nullen drangehängt werden. 😉