Wo gibt es eigentlich Zugang zu Aktien für Anfänger? Es gibt viele Informationen, die du brauchst um erfolgreich zu investieren, dir aber niemand erzählen will – weil viele sonst ihren Job los wären.

Deshalb ändern wir das heute. Ich zeige dir die 7 Geheimnisse, die du unbedingt kennen musst.

Tipp: Um in Aktien anzulegen brauchst du ein Depot. Hier zeige ich dir, welches ich nutze und wie du es kostenfrei eröffnest.

Geheimnis #1: Aktien sind kein Glücksspiel

Viele Menschen halten die Börse und die Investition in Aktien für ein Casino. Ein reines Glücksspiel.

Warum das nicht stimmt, zeigen dir diese 3 Gründe:

- Aktien steigen im langfristigen Durchschnitt

Die langfristige Rendite von Aktien, die über Jahrzehnte in verschiedenen Industrienationen beobachtet werden konnte, liegt bei ca. 8 – 9% pro Jahr.

Und das ist wohlgemerkt nur der Durchschnitt – ohne jegliche Aktienauswahl!

- Du beteiligst dich an funktionierenden Unternehmen und deren Gewinnen

Aktien sind ein Blatt Papier. Dahinter steht jedoch ein real existierendes Unternehmen.

Unternehmen sind Sachwerte, gibt es seit Jahrhunderten und wird es immer geben.

Du kannst dich also an diesen Unternehmen beteiligen und dementsprechend gehört dir auch ein Teil der Gewinne.

Du musst dir kein Geschäftsmodell ausdenken oder selbst aktiv im Unternehmen mitarbeiten, sondern bist Kapitalgeber. Deine Entlohnung: Beteiligung an den Gewinnen.

- Du profitierst 1:1 vom Wirtschaftswachstum

Die Wirtschaft wächst aufgrund vieler Faktoren: Die Bevölkerung wächst, wir werden immer effizienter (gleiches Ergebnis bei weniger Materialeinsatz) und entwickeln neue Wünsche und Ansprüche.

Die Investition in Aktien ist der direkte Weg um vom Wirtschaftswachstum zu profitieren.

Indem du in Aktien oder in ganze Aktienbündel investierst, bspw. durch ETFs, kannst du dich an der Wertentwicklung der Unternehmen beteiligen, die für das Wirtschaftswachstum verantwortlich sind und davon profitieren.

Das Fazit: Aktien liefern dir ein enorm attraktives Umfeld um dein Geld erfolgreich anzulegen.

Geheimnis #2: Aktien für Anfänger – Jeder kann und sollte in Aktien investieren

Viele behaupten, dass Aktien für Anfänger nicht geeignet seien. Als Erklärung höre ich oft die gleichen Mythen und Vorurteile gegenüber Aktien:

„In Aktien zu investieren ist ein Vollzeit-Job!“

Die Wahrheit ist: In Aktien zu investieren kann auch ganz entspannt (siehe Geheimnis #4) und ohne jegliche Aktienauswahl (siehe Geheimnis #1) funktionieren, da Aktien im langfristigen Durchschnitt im Wert steigen.

„Ich möchte nicht das Risiko eingehen, dass all mein Geld weg ist oder ich sogar Geld, das ich nicht habe, nachschießen muss!“

Was viele nicht wissen: Eine Nachschusspflicht gibt es bei Aktien nicht.

„Das Schöne an den Aktien ist, dass man 1000 Prozent gewinnen kann, aber höchstens 100 Prozent verlieren.“

Das Risiko, dass das komplette Geld weg ist, lässt sich ebenfalls fast komplett ausschließen. Wenn du bspw. 10 Aktien hältst, beträgt das Risiko einer einzelnen Aktie nur noch 10%. Die Wahrscheinlichkeit, dass alle Aktien pleitegehen sollten, tendiert dadurch gegen 0.

„Aber Aktien sind doch nur etwas für Reiche!“

All das stimmt nicht – und deshalb bin ich der Meinung, dass jeder Aktien besitzen sollte.

Im Rahmen der „Aktion pro Aktie“ wurde 2016 eine Studie durchgeführt. Eines der Ergebnisse:

Fast jeder 3. Deutsche würde Aktien kaufen, wenn man auch kleine Summen (unter 100€) investieren könnte.

Genau das ist aber möglich! Der Handel wird heute größtenteils online abgewickelt, wodurch die Kosten im Laufe der Jahre enorm gesunken sind.

Und durch Instrumente wie ETF-Sparpläne können schon Beträge ab 25€ im Monat an der Börse investiert werden. Wenn das nur jeder 3. Deutsche wüsste… 😉

Die Börse ist nichts anderes als ein Handelsplatz für Finanzprodukte. Unternehmen suchen Kapital – du kannst ihnen dieses Kapital geben und erhältst dafür eine positive Rendite / Zinsen im Gegenzug.

Auch deine Bank macht mit deinem Geld auf dem Giro- oder Tagesgeldkonto nichts anderes. Sie nimmt das Geld der Kunden und vergibt damit Kredite oder investiert es anderweitig.

Indem du deine Geldanlage selbst in die Hand nimmst umgehst du die Bank und streichst die Rendite selbst ein.

Und wenn du dein Geld anlegen willst und es durch steigende Wirtschaftsleistung vermehren willst, führt kein Weg an Aktien vorbei:

Unternehmen sind die Wirtschaft. Unternehmen verdienen ihr Geld mit Immobilien, Produkten, Dienstleistungen, Rohstoffen und vielem mehr.

Kurzum: Die Möglichkeit von einer hohen Rendite zu profitieren bieten Aktien für Anfänger und Profis. Deshalb kannst und solltest auch du dein Geld in Aktien anlegen.

Geheimnis #3: Deine Meinung ist an der Börse nichts wert

Gerade beim Thema „Investieren in Aktien für Anfänger“ wird sich oft völlig überschätzt und fatale Schlussfolgerungen gezogen. Aber tatsächlich begehen auch Profis tagtäglich diese Fehler.

Sie bringen nur scheinbar logische Argumentationen, denen die Anleger glauben, obwohl es sich dabei definitiv nicht um eine fundierte Anlageentscheidung handeln kann.

90% der Anleger kommen nach dem folgenden beispielhaften Prinzip zu einer Anlageentscheidung.

„Ich halte Amazon aus Grund X und Grund Y für ein gutes Unternehmen und kaufe daher die Amazon-Aktie.“

Meine Gegenfrage zu der Logik: Kaufst du auch jede Immobilie, nur weil du sie für „eine gute Immobilie“ hältst?

Natürlich nicht! Der Preis ist relevant. Es macht einen riesigen Unterschied, ob du für eine schicke Penthouse-Wohnung in der Stadt 500.000€ oder 50.000.000€ zahlst.

Und jetzt schau dir die Argumentation zum Aktienkauf an: Nach dieser Argumentation ist der Preis der Amazon-Aktie völlig irrelevant. Der Preis wird gar nicht betrachtet.

Die Aktie kann 50€, 200€ oder 5.000€ kosten – in jedem Fall ist Amazon noch ein gutes Unternehmen. Die Entscheidung, ob du dann allerdings die Aktie kaufen solltest, hat das nichts zu tun.

Und genau deshalb ist das keine gut begründete Anlageentscheidung.

Denn auch Aktien haben einen Preis bzw. eine Bewertung: Den Börsenwert.

Die falsche Frage: Ist das Unternehmen gut oder schlecht?

Die richtige Frage: Ist die Aktie über- oder unterbewertet?

Ohne den Preis der Aktie mit anderen Kennzahlen ins Verhältnis zu setzen kannst du bei der Aktienbewertung keine fundierte Entscheidung treffen. Punkt.

Wie du das schaffst?

Der beste Startpunkt dafür sind diese 15 Aktienkennzahlen. Oder du investierst direkt in ETFs.

Jeder hat eine Meinung. Und jeder hält seine eigene Meinung für die richtige. Aber was macht deine Meinung besser als die von anderen Anlegern?

90% der Meinungen an der Börse sind nichts als reine Spekulation.

Handeln an der Börse sollte auf Zahlen, Fakten, Kennzahlen und fundierten Daten beruhen, nicht auf subjektiven Meinungen und Einschätzungen.

Geheimnis #4: Hin und her macht Taschen leer

Die Medien, Banken und „Experten“ geben dir immer das Gefühl, auf jede klitzekleine Veränderung in der Weltwirtschaft reagieren zu müssen.

Die Wahrheit: Das macht nur die Taschen der Banken voll – und deine leer.

Es gibt eine interessante Studie im Fußball. Das Ergebnis:

Beim 11-Meter-Schießen hält der Torwart den Ball statistisch am öftesten, wenn er einfach in der Mitte stehen bleiben würde. Nicht, weil die meisten Schützen in die Mitte schießen – sondern vor allem, weil die Chance den Ball zu halten, in der Mitte am größten ist.

Warum springen trotzdem die meisten Torhüter in eine der beiden Ecken?

Weil sie das Gefühl haben aktiv handeln zu müssen. Vielleicht auch weil es blöd aussehen würde, wenn der Ball neben dem Torwart ins Tor kullert.

Dabei würde genau das am besten funktionieren.

Und auch an der Börse handeln viele Anleger, weil sie immer denken reagieren und aktiv Handeln zu müssen. Dem ist aber nicht so – auch wenn Banken, Medien und Fondsmanager gerne das Gegenteil behaupten.

Viele Studien zeigen, dass die Anleger, die weniger handeln letztendlich eine höhere Rendite erreichen. Die Anleger, die viel handeln, schneiden deutlich schlechter ab.

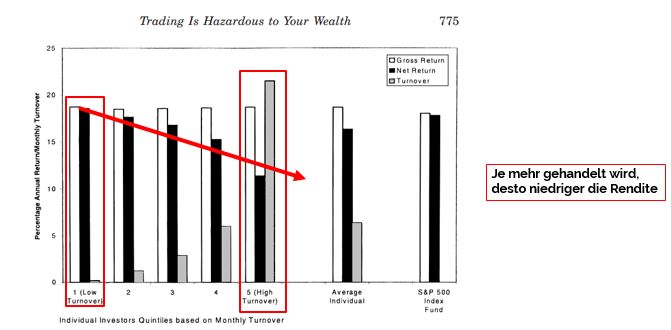

Diese Grafik aus der Studie „Trading Is Hazardous to Your Wealth“ von Barber und Odean verdeutlicht das Ergebnis:

Die Gruppe 1 (ganz links) hat am wenigsten gehandelt, die Gruppe 5 (rechts) am meisten. Das Ergebnis: Die Nettorendite in Form des schwarzen Balkens ist umso niedriger, je mehr gehandelt wurde.

Lass dich also nicht verrückt machen und vertraue auf die grundlegenden Mechanismen an der Börse. Und wenn du denkst: „Okay, aber was ist denn zu Krisenzeiten?“ – keine Sorge, am Ende dazu mehr.

Geheimnis #5: Traue keinem Börsenguru

Wir Menschen unterliegen dem sogenannten Authority-Bias: Wir überschätzen die Expertise von angeblichen Experten. Und viele Experimente haben gezeigt, dass es sehr simpel funktioniert:

Sobald eine Person im Porsche sitzt, einen schicken Anzug oder einen Ärztekittel trägt, hören wir automatisch auf die Meinung, Tipps und Anweisungen dieser Person.

An der Börse ist das sehr gefährlich. Denn viele Anleger folgen angeblichen Börsenexperten blind, hinterfragen aber nicht einmal die Erfolgsbilanz dieser Börsengurus.

Beispiele gefällig?

Nahezu alle Investmentfonds bezahlen teure Fondsmanager. Diese Profis erzählen dann, dass Aktien für Anfänger nicht geeignet seien und du lieber dein Geld in den Investmentfonds stecken solltest.

Wie erfolgreich sind diese Investmentfonds aber? Ca. 70% – 95% schaffen es langfristig nicht den Vergleichsindex bzw. den vergleichenden ETF zu schlagen, der nichts anderes macht als einen Index (also den Durchschnitt der Aktien) abzubilden.

In Anbetracht der Gehälter, die die leitenden Fondsmanager beziehen und dem Umstand, dass 2015 ganze 6.000.000 Menschen in Deutschland (bei einer Gesamtanzahl von 9.000.000 direkten oder indirekten Aktienbesitzern) laut dem Deutschen Aktieninstitut in solche Aktienfonds investiert sind, ist das ein mehr als beschämender Misserfolg.

Das zeigt, dass der Großteil der Vermögen in solche Produkte investiert ist, die nachweislich kaum Mehrwert, sondern in erster Linie erhebliche Kosten mit sich bringen. Die Finanzindustrie freut es.

Trotzdem werden immer wieder einzelne Personen zu Helden und Heilsbringern stilisiert.

Bestes Beispiel: Dirk Müller. Er hat allein auf seiner Facebook-Seite weit über 120.000 Fans. Er hat mittlerweile (erwartungsgemäß) einen eigenen Fonds aufgelegt.

Er wurde aber nicht deshalb bekannt, weil er so ein guter Anleger ist.

Er saß schlichtweg am Börsenparkett in Frankfurt auf einem Platz, bei dem die Medien ihn und seinen Gesichtsausdruck mit der dahinter stehenden DAX-Tafel fotografieren konnten.

Ist der DAX gestiegen und Dirk Müller hat gelächelt, war das neue Titelbild perfekt. Und Dirk Müller wurde Mr. DAX – ein perfektes Marketing-Gesicht.

Das Problem: Er gibt zwar oft klug klingende Ratschläge zum Besten, die viele auch als plumpen Populismus bezeichnen, seine Erfolgsbilanz ist aber ernüchternd: Sein Fonds schneidet aktuell deutlich schlechter ab als die Vergleichsindizes.

Angebliche Börsenexperten können vor allem zwei Dinge: Klug reden und Versprechungen machen.

Sie werden nicht durch ihren Erfolg bekannt, denn ihre Erfolgsbilanzen sind oft sehr ernüchternd. Sie sind viel mehr ein Marketing-Produkt von Medien und Fonds.

Geheimnis #6: Traue keinem Hellseher

Es gibt viele verlockende Versprechungen an der Börse. Und oft werden dabei die Gier und die Angst bedient und schamlos ausgenutzt.

Eine Mail, die ich vor ca. einem Jahr bekommen habe:

Klingt verlockend, oder?

Wie auch immer die Gewinnprognose von +563,43% entsteht… Und auch die Revolution in der Automobilindustrie habe ich wohl verpasst – sehr komisch.

Und na klar: Es wird mit dem schnellen Reichtum gelockt: „Diese Revolution könnte vom einen auf den anderen Tag ihr komplettes investiertes Vermögen vervielfachen.“

Genauso könnte dir jemand einen Lottoschein verkaufen. 😉

„Dieser Lottoschein könnte vom einen auf den anderen Tag ihr komplettes investiertes Vermögen vervielfachen.“

Und dass ein Lottoschein einer der 31 Gründe ist, warum du nie reich sein wirst, weißt du hoffentlich.

Die folgende Mail habe ich 2015 erhalten (wie in der Mail ersichtlich):

Der nächste Crash ist immer präsent – jedenfalls dann, wenn es nach den Medien und solchen Mails geht.

Es wird dabei ein uralter Instinkt von uns Menschen angesprochen: Wenn wir im Busch etwas Rascheln hören und uns nicht sicher sind, ob es ein Bär oder nur der Wind war, waren wir besser dran, sicherheitshalber wegzulaufen als es darauf ankommen zu lassen.

Dieser Mechanismus führt an der Börse aber systematisch zu Fehlentscheidungen. Vor allem dann, wenn man weiß, wie man mit solchen Krisen tatsächlich umgehen kann (siehe Geheimnis #7).

Und auch bei solchen Werbeanzeigen solltest du hellhörig werden:

Der „Geld-Insider“ kennt die Geheimpläne in Berlin zur Euro-Zerstörung 2016 – zu der es aber bekanntlich nicht kam.

Der nächste Autor kennt „die 7 besten Aktien des Jahres“ – und investiert sein Geld komischerweise trotzdem lieber in Werbeanzeigen als in diese Aktien.

(Dieses Versprechen habe ich übrigens überprüft. Tatsächlich sind die von ihm empfohlenen Aktien im Jahr 2016 im Durchschnitt um ca. -10% im Wert gefallen, während der weltweite Aktienindex MSCI World um +5% im Wert gestiegen ist.)

Und auch die allseits beliebte, nicht zutreffende Crash-Prognose ist hier wieder vertreten.

Niemand an der Börse hat eine Glaskugel. Niemand kann dir eine Rendite garantieren oder einen Crash vorhersehen.

Lass es mich klar sagen: Wer etwas anderes behauptet, lügt.

Viele Menschen möchten sich an solche Hellseher-Versprechen klammern – und werden ihr blaues Wunder erleben (außer sie lesen diesen Artikel 😉 ).

Der bessere Weg: Akzeptiere das Risiko von Aktien, minimiere es und lerne, wie du langfristig erfolgreich anlegst.

Geheimnis #7: Eine Krise kommt – Aktien verkaufen?

Negative Schlagzeilen verkaufen sich besser und deshalb vermitteln Medien ein Bild, dass es „momentan sehr turbulent in der Welt“ ist. Wann war das mal nicht der Fall?

Wir haben in den letzten ca. 100 Jahren:

- zwei Weltkriege

- Ölkrisen

- den kalten Krieg

- Terroranschläge

- Währungsreformen

- Hyperinflationen

..erlebt.

Das Ergebnis: Aktien sind im langfristigen Durchschnitt, trotz all dieser Krisen, um 9% pro Jahr gestiegen.

Aktien sind Unternehmensanteile. Und Unternehmen gab es immer und wird es immer geben.

Irgendein angeblicher Experte prophezeit immer einen Crash. Dabei liegen diese Experten bei ihren Prognosen oft komplett daneben.

Wenn sie aber doch einmal einen Zufallstreffer landen gelten sie als „Crashexperten“.

Aber glaub mir: Das ist Schwachsinn. Niemand konnte bisher mehrere Crashs zuverlässig vorhersagen.

Solche Prognosen dienen der Selbstdarstellung und dem Wunsch, sich als Experten darzustellen und Leuten ihr Geld abzunehmen. Oder sie wissen es einfach nicht besser.

Warum diese 7 Geheimnisse deinen Aktienerfolg begründen

Diese 7 Dinge erzählt dir kaum jemand. Warum? Da sie ein Bild verdeutlichen, mit dem du:

- auch ohne Berater und Börsengurus erfolgreich investieren kannst

- nicht auf die Hellseher-Tipps hereinfällst, die dich nur Geld kosten

- deine Kosten bei deiner Bank reduzieren und deine Rendite erhöhen kannst

- dich nicht von Panikmache beeinflussen lassen solltest

Wenn ich dir sage, dass renditestarke Anlageklassen wie Aktien für Einsteiger geeignet sind, bedeutet das nicht, dass du jetzt einfach blind drauf los kaufen solltest: Informiere dich vorher und baue dir ein Wissen auf – ich helfe dir gerne dabei.

Diese Erkenntnisse sollten und dürfen dir Mut machen, dein Geld eigenständig in Aktien zu investieren.

[…] ist dieser Artikel vorwiegend an die Anfänger gerichtet (und hier erfährst du mehr zum Thema Aktien für Anfänger), die die Welt der Aktien verstehen wollen. Für jeden, der sich intensiver mit Aktien und der […]

[…] auch das Investieren in Aktien für Anfänger kann von Beginn an erfolgreich sein, wenn du dich an die richtigen Grundsätze […]

[…] solltest du bei deinem nächsten Aktienkauf definitiv im Kopf behalten, damit das Investieren in Aktien für Anfänger ein Erfolg […]

[…] Jetzt ist es raus >>> Aktien für Anfänger: 7 Geheimnisse über Aktien, die dir niemand erzählt […]

Hallo Jannes,

vielen Dank für deine deine Webseite, Podcasts und Blogs. Wirklich sehr wertvolle Informationen sehr gut aufbereitet.

Kannst Du mal etwas zu dem Nikkei 225 sagen. Der ist nun mal wirklich ein Beispiel für einen Index der sich nicht erhohlt hat. Wikipedia: Am 29. Dezember 1989 markierte der Nikkei mit 38.957,44 Punkten im Handelsverlauf und mit 38.915,87 Punkten auf Schlusskursbasis Allzeithöchststände.

Seit dieser Zeit – vor 29 Jahren – hat sich der Nikkei 225 nicht mehr erholt.

Gruß

Albrecht

Hallo Albrecht,

Freut mich, dass es dir gefällt und weiterhilft!

Mir fallen zum Nikkei ganz konkret 3 Dinge ein:

1. Überbewertung: Zum Zeitpunkt der Höchstkurse waren die Aktien durchschnittlich mit einem KGV von etwas über 60 bis 100 (hier gehen die Quellen etwas auseinander, in dieser Spanne lagen die KGVs aber) bewertet, was eine sagenhafte Überbewertung darstellt. Zum Vergleich: Der Durchschnitt liegt etwa bei 15, evtl. auch mal bei 18. Die USA notieren heute bei KGVs von etwa 25, was schon – je nach Gewinnerwartungen und wirtschaftlichem Umfeld – als (leichte) Überbewertung gilt. Die Bewertung in Japan entsprach also eher der in der Dotcom-Blase, als Internetunternehmen ohne nennenswerte Umsätze oder Strukturen sehr teuer bewertet waren. Ich will nicht unbedingt sagen, dass dies japanische Blase vorhersehbar war, da ich zu dem Zeitpunkt weder an der Börse war noch gelebt habe, aber bei solchen Bewertungen, die sich dermaßen von den Durchschnittswerten entfernen, sollte man generell vorsichtig werden.

2. Indexberechnung: Der Nikkei 225 ist ein Kursindex. Dividenden sind also nicht enthalten. Da Dividenden ca. 1/3 der Gesamtrendite von Aktieninvestments darstellen, würde der Performance-Index (inklusive Dividenden) zwar immer noch nicht atemberaubend aussehen, aber deutlich positiver.

3. Diversifikation: Dieser Crash bzw. die lang anhaltende Phase stagnierender / fallender Kurse hat vor allem Anleger getroffen, die nicht diversifiziert haben, die also all ihr Geld nur in eine Region (hier Japan) investiert hätten. Auch wenn man sich über das Ausmaß und die genaue Gestaltung der Streuung streiten kann, so zeigt das Beispiel des Nikkei, wie wichtig es ist, sich nicht nur auf die Wertentwicklung einzelner Länder (oder Aktien oder Branchen) zu verlassen.

Ich hoffe, dass dir das weiterhilft!

Beste Grüße,

Jannes

Grundsätzlich machen viele den Fehler, sich gar nicht erst mit Aktien auseinanderzusetzen und das Ganze als Teufelswerk abzutun. Verübeln kann man es den „gebrannten Kinder“ nicht, aber nur, weil man mal vom Fahrrad gefallen ist, kann man ja heute nicht Radfahren, oder?!

Ergänzend ein paar weitere Aktientipps für Anfänger auf die ich eben gestoßen bin.

Aus meiner Sicht sind Risikostreuung und langfristige Anlage zwei Aspekte, die Geldanlage unheimlich entspannen. Dann kann man auch, wie du schon selbst schreibst, von „krisensicher“ reden. Wer dann gegen dem vermeintlichen Strom schwimmt, und seine Aktien hält, kann sich über die Gewinne freuen (sofern es wirklich gute Aktien sind, und Unternehmen dahinter, da muss m.E. beides stimmen, da sich sonst die Aktien langfristig nicht gut entwickeln können).

Ich habe leider den Fahler am Anfang gemacht … Aktien hin & her zu tauschen und da haben mich die Trans-Kosten aufgefressen. War ein wichtige Erfahrung.

Hallo Du Rebell! Danke für die vielen tollen Infos vorab

Ich habe eine Frage: Ich möchte von einem Startup, dessen „Erfinder“ ich persönlich kenne gerne eine Aktie für 25.000 kaufen. Für weniger bietet das Unternehmen leider keine Aktien an. Nun finde ich deren Konzept wirklich vielversprechend und würde liebend gerne mit einem Betrag von ein oder zweitausend Euro investieren und gemeinsam mit anderen Freunden, die jeweils auch je nach Wunsch einige Tausend zusammenlegen, sodass wir insgesamt auf den Betrag von 25 Tausend kämen.

Nun ist meine Frage. Kann man das machen und wenn ja wie einfach gestaltet sich das rechtlich in der Praxis. Und kann man das so rechtlich regeln, dass nur ich über den Verkauf der Aktie bestimmen darf, weil ich durch den Kontakt zum Startuperfinder über die meisten Infos verfüge… Gibt es dafür einen Fachbegriff damit ich mich weiter informieren kann?

Hallo AktienRebell,

du hast hier wirklich einen guten Beitrag für Leute geschrieben, die in Aktien investieren wollen, aber noch bedenken.

Jeder macht Fehler und das Beispiel mit dem Fahrrad fahren lernen ist wohl sehr passend, wichtig ist, das man aus seinen eigenen oder besser noch aus den Fehlern von anderen lernt.

Habt Mut, es lohnt sich!!!

Gruß Stefan